Ertragslage

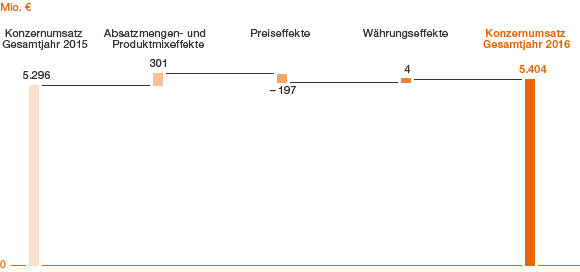

Konzernumsatz liegt mit 5,40 Mrd. € zwei Prozent über dem Vorjahr

Der WACKER-Konzern hat im Geschäftsjahr 2016 seinen Umsatz erneut gesteigert. Die Umsatzerlöse beliefen sich auf 5,40 Mrd. € (2015: 5,30 Mrd. €). Der Umsatz erhöhte sich auf Grund der guten Kundennachfrage und der damit verbundenen Mengensteigerungen sowie dank positiver Währungskurseffekte um knapp zwei Prozent. Alle Geschäftsbereiche konnten höhere Mengen absetzen und ihren Umsatz im Vergleich zum Vorjahr steigern. Insbesondere die Chemiebereiche trugen zum Umsatzwachstum durch ein deutliches Mengenwachstum bei. WACKER POLYSILICON hat seinen Umsatz in einem wettbewerbsintensiven Marktumfeld mit niedrigeren Preisen um drei Prozent steigern können. Siltronic hat trotz niedrigerer Preise beim Umsatz das Niveau des Vorjahres leicht übertroffen.

Umsatzentwicklung im Jahresvergleich

Einen wesentlichen Teil des Konzernumsatzes erzielte WACKER im Ausland. Der Auslandsumsatz belief sich auf 4,69 Mrd. € (Vorjahr 4,61 Mrd. €). Bezogen auf den Gesamtumsatz sind das 87 Prozent.

Konzern-EBITDA liegt bei 1,10 Mrd. €, EBITDA-Marge beträgt 20,4 Prozent

Das operative Ergebnis (EBITDA) des Konzerns ist im Vergleich zum Vorjahr um fünf Prozent gestiegen. Es belief sich auf 1.101,4 Mio. € (2015: 1.048,8 Mio. €). Trotz geringerer Erträge aus vereinnahmten Anzahlungen und Schadenersatzzahlungen konnte WACKER das EBITDA 2016 deutlich steigern. Im Jahr 2015 hat WACKER Sondererträge aus der Vereinnahmung von erhaltenen Anzahlungen und Schadenersatzzahlungen in Höhe von 137,6 Mio. € erhalten, die das EBITDA positiv beeinflussten. Im Jahr 2016 beliefen sich die Sondererträge aus Vertragsauflösungen auf 20,3 Mio. €. Bereinigt um diesen Effekt stieg das EBITDA auf 1.081,1 Mio. €, im Vergleich zum Vorjahr (2015: 911,2 Mio. €) um 18,6 Prozent.

Überleitung EBITDA auf EBIT

| Download XLS |

|

|

|

|

|||

Mio. € |

2016 |

2015 |

Veränderung in % |

|||

|

|

|

|

|||

|

|

|

|

|||

EBITDA |

1.101,4 |

1.048,8 |

5,0 |

|||

Abschreibungen / Zuschreibungen auf Anlagevermögen |

-735,2 |

-575,4 |

27,8 |

|||

EBIT |

366,2 |

473,4 |

-22,6 |

|||

|

|

|

|

Höhere Abschreibungen mindern EBIT und Jahresergebnis

Das Konzernergebnis vor Zinsen und Steuern (EBIT) summierte sich im Geschäftsjahr auf 366,2 Mio. €. (2015: 473,4 Mio. €). Das sind 23 Prozent weniger als vor einem Jahr und entspricht einer EBIT-Marge von 6,8 Prozent (2015: 8,9 Prozent). Für den Rückgang verantwortlich sind höhere Abschreibungen. Die Abschreibungen stiegen im Geschäftsjahr 2016 erwartungsgemäß um 28 Prozent auf 735,2 Mio. € (2015: 575,4 Mio. €).

Herstellungskosten steigen im Vergleich zum Vorjahr um 6 Prozent

Das Bruttoergebnis vom Umsatz ist mit 990,7 Mio. € im Vergleich zum Vorjahr (2015: 1,13 Mrd. €) um zwölf Prozent gesunken. Die Bruttoumsatzmarge betrug 18,3 Prozent (2015: 21,3 Prozent). Hier wirkten sich neben höheren Abschreibungen noch Anlaufkosten am neuen Produktionsstandort Charleston aus, die die Herstellungskostenquote des Konzerns von 79 Prozent auf 82 Prozent erhöhten.

Funktionskosten steigen

Die übrigen Funktionskosten (Vertrieb, Forschung und Entwicklung sowie allgemeine Verwaltungskosten) haben sich im Vergleich zum Vorjahr um fünf Prozent erhöht. Sie stiegen auf 652,3 Mio. € (2015: 623,5 Mio. €). Insbesondere die allgemeinen Verwaltungskosten erhöhten sich auf Grund der Inbetriebnahme des neuen Produktionsstandorts Charleston.

Sonstige betriebliche Erträge und Aufwendungen

Der Saldo der sonstigen betrieblichen Erträge und Aufwendungen belief sich im Geschäftsjahr 2016 auf 26,7 Mio. € (2015: – 35,3 Mio. €). Erträge aus der Vereinnahmung von erhaltenen Anzahlungen von 20,3 Mio. € (2015: 137,6 Mio. €) wirkten sich positiv auf das Ergebnis aus. Deutlich geringere Verluste aus dem Währungsergebnis von -17,5 Mio. € (2015: – 69,1 Mio. €) und der Wegfall von Kosten durch die Inbetriebnahme des Produktionsstandorts Charleston führten zu deutlich niedrigeren sonstigen betrieblichen Aufwendungen.

Überleitung EBIT auf Periodenergebnis

| Download XLS |

|

|

|

|

|||

Mio. € |

2016 |

2015 |

Veränderung in % |

|||

|

|

|

|

|||

|

|

|

|

|||

EBIT |

366,2 |

473,4 |

-22,6 |

|||

Finanzergebnis |

-101,4 |

-66,7 |

52,0 |

|||

Ergebnis vor Ertragsteuern |

264,8 |

406,7 |

-34,9 |

|||

Ertragsteuern |

-75,5 |

-164,9 |

-54,2 |

|||

Jahresergebnis |

189,3 |

241,8 |

-21,7 |

|||

davon |

|

|

|

|||

auf Aktionäre der Wacker Chemie AG entfallend |

179,2 |

246,7 |

-27,4 |

|||

auf andere Gesellschafter entfallend |

10,1 |

-4,9 |

n. a. |

|||

Ergebnis je Stammaktie in € (unverwässert / verwässert) |

3,61 |

4,97 |

-27,4 |

|||

|

|

|

|

|||

Durchschnittliche Anzahl der ausgegebenen Aktien (gewichtet) |

49.677.983 |

49.677.983 |

– |

|||

|

|

|

|

Finanz- und Zinsergebnis

Das Finanzergebnis des WACKER-Konzerns ist im Vergleich zum Vorjahr erwartungsgemäß schwächer. Es belief sich auf -101,4 Mio. € (2015: – 66,7 Mio. €). Zinserträge von 6,0 Mio. € (2015: 7,3 Mio. €) standen Zinsaufwendungen in Höhe von 42,4 Mio. € (2015: 31,8 Mio. €) gegenüber. Das Zinsergebnis belief sich somit auf – 36,4 Mio. € (2015: – 24,5 Mio. €). Auf Grund der Inbetriebnahme des Produktionsstandorts Charleston fällt im Berichtsjahr die Aktivierung von Bauzeitzinsen deutlich geringer aus. Das führt zu einem höheren Zinsaufwand im Vergleich zum Vorjahr von 17,4 Mio. €.

Das übrige Finanzergebnis belief sich auf -65,0 Mio. € (2015: – 42,2 Mio. €). Es enthält im Wesentlichen verzinsliche Elemente der Pensionsrückstellungen und anderer langfristiger Rückstellungen. Ferner sind Erträge und Aufwendungen aus Kurseffekten der Finanzanlagen und deren Sicherung enthalten. Im Vorjahr waren positive Währungseffekte aus Finanzanlagen enthalten.

Ertragsteuern

Der Konzern weist für 2016 einen Steueraufwand von 75,5 Mio. € (2015: 164,9 Mio. €) aus. Die Steuerquote des Konzerns beträgt 28,5 Prozent (2015: 40,5 Prozent). Die positive Entwicklung resultiert aus dem Wegfall der steuerlich nicht angesetzten Anlaufkosten für den Produktionsstandort Charleston und auf Grund geringerer Verluste einiger Tochtergesellschaften.

Konzernergebnis

Das Konzernergebnis ging auf Grund der genannten Effekte zurück. Der Jahresüberschuss betrug 189,3 Mio. € (2015: 241,8 Mio. €).

Kapitalrendite (ROCE)

Die Kapitalrendite (ROCE) setzt das Ergebnis vor Zinsen und Steuern (EBIT) in Bezug zum für die Geschäftstätigkeit notwendigen Kapital (Capital Employed).

Die Kapitalrendite (ROCE) belief sich im Berichtsjahr auf 6,1 Prozent (2015: 8,1 Prozent). Der Rückgang beruht im Wesentlichen auf der hohen Mittelbindung bei gesunkenem EBIT. Der Grund für die hohe Mittelbindung sind unsere hohen Investitionen in neue Produktionsanlagen im vergangenen Jahr. Das Capital Employed ist im Geschäftsjahr mit 6.018,0 Mio. € leicht angestiegen.